Fique Atento! Distratos de financiamentos aumentaram em 33% no 1º trimestre

Escrito por Engº Gomes em 15/06/2022

Com a elevação de juros e o cenário macroeconômico conturbado, o mercado de FIIs apresenta dificuldade em ganhar tração e alcançar patamares mais elevados, sendo que em 2022, o IFIX apresenta variação de apenas +0,22%, mesmo tendo encerrado um ciclo de 14 semanas de altas consecutivas. Contudo a situação atual fornece ótimas oportunidades, e podemos encontrar excelentes FIIs com preços muito abaixo de seus valores justos.

Já analisando o mercado incorporação imobiliária, co aumento da taxa de juros e da inflação, compradores de imóveis na planta haviam se programado para contratar o financiamento imobiliário após a entrega das chaves podem não encontrar condições de seguir adiante com a compra, recorrendo ao distrato.

Dados da Associação Brasileira das Incorporadoras Imobiliárias (Abrainc) apontam que o número de quebra de contrato de compra de imóveis aumentou 33% no primeiro trimestre deste ano em relação ao mesmo trimestre do ano passado. Nos primeiros três meses do ano, 1.061 contratos foram distratados, contra 720 no mesmo período do ano passado. Os dados se referem apenas a imóveis do segmento de médio e alto padrão.

De acordo com sondagem de mercado, após essa análise, nos 3 meses subsequentes, iremos sentir o reflexo no decorrer do saldo construído, haja visto que ainda encontram-se unidades sendo executadas.

ANÁLISE DE MERCADOS FINANCEIROS DE FII’s

Analisando, comparativamente o mercado de Fundos Imobiliários, temos os seguintes cenários:

1º) Maxi Renda enxerga cenário desafiador à frente. No relatório gerencial de maio, a gestão do fundo imobiliário Maxi Renda (MXRF11) indicou que espera um cenário difícil nos próximos meses, com aumento nos custos de insumos e terrenos, sendo que as condições macroeconômicas devem dificultar o repasse de custos e reduzem as margens dos projetos. Segundo a gestão, “Com o nível atual de juros e inflação da economia brasileira, aliado aos cenários de maior volatilidade local e global, a gestão entende que portfólios de mais baixo risco estão mais bem posicionados para atravessar o cenário atual e com retorno ao investidor ainda bastante interessante”.

2º) O CSHG LOGÍSTICA FII – HGLG11, publicou Comunicado ao Mercado esclarecendo à B3 que não tem conhecimento de qualquer ato ou fato relevante que justifique o aumento de negócios no dia 17/06. Entretanto, o fundo relembra que justamente neste dia citado, ocorreu o rebalanceamento de uma carteira de índice internacional, onde houve ajuste de participação em cotas de HGLG11.

3º) O TELLUS PROPERTIES FII – TEPP11, publicou Fato Relevante informando que celebrou contrato de locação entre o fundo e a empresa Club Coworking, dando em locação os conjuntos 101, 102, 103, 104, 105 e 106 do Edifício Passarelli. O contrato se inicia em 15/06/22 e tem vigência de 60 meses. A gestora estima que a locação gerará um impacto positivo de R$ 0,02 / cota para fundo, após o término de carência.

4º) O HEDGE LOGÍSTICA FII – HLOG11, publicou Fato Relevante informando que firmou contrato de locação com a Belenus, referente aos Módulos A1, A2, A3 e A4 (parte) do Galpão A, pertencentes ao condomínio Citlog Viracopos, localizado em Itupeva/SP. Os módulos representam 9,7% da área locável total do fundo. Foram concedidos seis meses de carência, sendo que esse período ficará sob renda garantida e não trará impactos financeiros ao fundo, de forma que não há previsão de alteração na distribuição de rendimentos.

Anúncio 02

5º) O BANESTES RECEBÍVEIS IMOBILIÁRIOS FII – BCRI11,

publicou Fato Relevante informando que um grupo de cotistas solicitaram a convocação de AGE, a fim de deliberar sobre a substituição do atual gestor do fundo pela Suno Gestora de Recursos. A administradora tem até 30 dias para se manifestar, contados a partir da data do recebimento.

6º) O RIO BRAVO CRÉDITO IMOBILIÁRIO HIGH YIELD FII – RBHY11,

publicou Fato Relevante informando o vencimento antecipado de um CRI New Village presente na carteira do fundo, devido ao descumprimento pela WB Construtora e Incorporadora pela cedente de obrigações contratuais. A gestora reforçou que a operação conta com garantias, dentre elas a alienação fiduciária de cotas da holding, cessão fiduciária de direitos creditórios das unidades já vendidas e de estoque. Os procedimentos de execução de garantias somente se encerrarão quando o valor total da recompra compulsória for quitado.

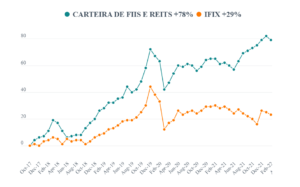

Temos abaixo um comparativo de rentabilidade entre FII’s e RETT’s. Estes são fundos de investimento em logística, que renderem mais que os FII’s. No entanto, levando-se em comparação com o tempo, todos valorizaram.

ANÁLISE DO MERCADO

Analisando, comparativamente os Fundos Imobiliários e a Incorporação Imobiliária, podemos chegar a uma visão de que ambos têm que serem vistos com uma visão mais ampla, onde a visão do mercado financeiro, analisa como uma oportunidade de compra em baixa, para depois haver uma maior valorização dos papeis. Sendo que o mercado de incorporação não se vê de forma totalmente diferente da financeira, podendo-se ter o custo de oportunidade, para quem tem recursos para investimento e/ou aquisição a vista, podendo comprar móveis mais baratos, ou em um valor mais próximo, possível, do valor mais baixo, para depois negociá-los em valores em ascensão. Já o consumidor que pretende comprar em financiamento imobiliário, deve se atentar às taxas de juros, além do fato de os imóveis estarem em alta, com previsão para baixarem os valores nos meses correntes, pois ainda há unidades sendo construídas a ficarem em estoque. Uma excelente oportunidade de negócio, são unidades renegociadas ou em penhora pelos bancos, onde os valores chegam a níveis baixíssimos, em comparação ao preço de mercado, devendo o comprador, tomar alguns cuidados no ato da compra.

Pontos importantíssimos a se levar em consideração é o custo benefício que o mesmo irá dar em retorno na compra. Mesmo a compra sendo para usufruto da familía, não pode-se deixar de analisar o potencial de retorno que o mesmo poderá trazer em uma futura negociação e o tempo mínimo de permanência no imóvel que o comprador terá que ficar alojado, para possibilitar uma negociação promissora, em uma venda de saldo devedor com obtenção de lucro. Enfim, um assunto que rende vários capítulos de um livro ou artigo, a se discutir, de maneira a deixar o cliente satisfeito com a compra e com poucos arrependimentos.